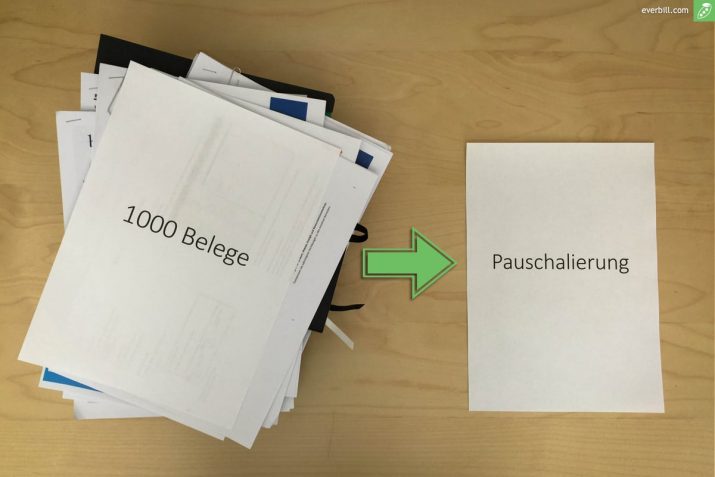

Die Pauschalierung vereinfacht die Einnahmen-Ausgabenrechnung und reduziert den Aufwand der Gewinnermittlung. Speziell für Freiberufler und Gewerbetreibende können die Betriebsausgaben anstatt dem akribischen Sammeln der Belege mit einem bestimmten Prozentsatz pauschaliert werden. Das gleiche gilt hier für die Vorsteuerpauschalierung.

Erfahren Sie hier alles über:

- Die Basispauschalierung

- Die Branchenpauschalierung

- Die Umsatz- bzw. Vorsteuerpauschalierung

- Vorteile der Pauschalierung

1. Die Basispauschalierung

Die Basispauschalierung gilt nur für Einnahmen-Ausgaben-Rechner. Die Prozentsätze liegen entweder bei 6 Prozent (höchstens aber 13.200 Euro) oder bei 12 Prozent (höchstens aber 26.400 Euro) der Nettoeinnahmen. Voraussetzung dafür ist, dass keine doppelte Buchführung gehalten wird (auch nicht freiwillig) und die Umsätze des vorigen Jahres 200.000 Euro nicht überschreiten.

Falls Sie erst dieses Jahr gegründet haben, darf die Umsatzgrenze im aktuellen Wirtschaftsjahr die 220.000 Euro nicht übertreten.

Folgende Betriebsausgaben werden “abpauschaliert”, also durch die Pauschalierung abgedeckt: Abschreibungen, Miete und Pacht, Post und Telefon, Energie und Wasser, Werbung, Rechts- und Beratungskosten, Büroausgaben, Versicherungsprämien (außer SVA), Betriebssteuern, Instandhaltung, Reinigung durch Dritte, KFZ-Kosten, Reisekosten, etc.

Diese Betriebsausgaben mindern unabhängig von der Pauschalierung zusätzlich den Gewinn:

- Ausgaben für Löhne und Lohnnebenkosten

- Ausgaben für Waren, Halberzeugnisse, Roh- und Hilfsstoffe sowie Zutaten

Fremdlöhne - Sozialversicherungsbeiträge und die Beiträge im Rahmen der Selbständigenvorsorge

- Umsatzsteuer bei Bruttoverrechnung

- Grundfreibetrag im Rahmen des Gewinnfreibetrages

Ein Beispiel für Gewinnermittlung anhand Basispauschalierung:

| Umsatz (netto) | 200.000 Euro |

| Wareneinkauf (netto) | – 90.000 Euro |

| Personalaufwand | – 40.000 Euro |

| Lohnnebenkosten | – 19.200 Euro |

| Fremdlöhne (netto) | – 2.000 Euro |

| SVA | – 6.000 Euro |

| 12 % Betriebskostenpauschale | – 24.000 Euro |

| Zu versteuernder Gewinn | 18.800 Euro |

2. Die Branchenpauschalierung

Nicht-buchführende Gewerbetreibenden stehen extra branchenspezifische Prozentsätze zur Verfügung. Die gesamte Liste – von Bandagisten bis Zahntechniker – und ihren Prozentsätzen finden Sie hier.

Neben der prozentualen Pauschalierung gelten die selben oben genannten Betriebsausgaben, die den Gewinn reduzieren.

3. Umsatz- bzw. Vorsteuerpauschalierung

Sie haben die Möglichkeit, neben der Betriebsausgabenpauschalierung auch noch von der Vorsteuerpauschalierung Gebrauch zu machen – oder auf die einkommensteuerlichen Durchschnittssätze zu verzichten und nur die umsatzsteuerliche Pauschalmethode anzuwenden. Beide Verfahren sind voneinander unabhängig und dürfen jeweils gesondert gewählt werden. Wichtig: Die Pauschalierung bei der Umsatzsteuer bezieht sich jedoch lediglich auf die Ermittlung der abziehbaren Vorsteuer.

Basispauschalierung Umsatzsteuer

Die pauschale Vorsteuer ist generell mit 1,8 Prozent des Gesamtumsatzes und höchstens 3.960 Euro zu berechnen. Ausgenommen sind unecht steuerbefreite Umsätze und Umsätze aus Hilfsgeschäften wie der Verkauf von Anlagegütern. Die Pauschalierung der Vorsteuern mit 1,8 Prozent ist für jeden Betrieb möglich.

Branchenpauschalierung Umsatzsteuer

Je nach Art des Unternehmens können spezielle Durchschnittssätze für die Ermittlung der abziehbaren Vorsteuerbeträge für bestimmte Gruppen herangezogen werden. Finden Sie die Berufsgruppen und die jeweiligen Prozentsätze hier.

Sonstiges

Wechsel der Gewinnermittlungsart

Wenn Sie statt der vorangegangen Pauschalierung die normale Einnahmen-Ausgaben-Rechnung vorziehen, dürfen Sie erst nach Ablauf von 5 Wirtschaftsjahren wieder pauschalieren.

Vorteile der Pauschalierung

Die Pauschalierung punktet, wenn es um die Vereinfachung des Belegwesens und der Aufzeichnung geht, nämlich

Unser Tipp: Bei Erstanwendung der Pauschalierung ist es empfehlenswert, die Belege trotzdem aufzubewahren und eine Vergleichsrechnung anzustellen.

Weiter Quellen:

Steuersparen durch pauschale Absetzposten

Die Pauschalierung – PDF des Unternehmensservice Portal

Kommentare